Este artigo explicará tudo sobre o Imposto de Renda da Austrália, mostrando todos os passos para realizar o seu Tax Return de forma gratuita, fácil e segura pelo site do governo ATO ou Australian Taxation Office, além de dar os detalhes para a realização das deduções possíveis em seu tax return.

Primeiramente é importante entender que assim como no Brasil, na Austrália o imposto de renda é calculado de acordo com o range salarial de uma pessoa. Entretanto, este cálculo é baseado nos ganhos anuais de um indivíduo e não pelo salário mensal como no Brasil. Veja abaixo a tabela atualizada do do imposto de renda de 2019:

| Faixas Salariais Atualizadas | Imposto Retido | Percentual Efetivo |

|---|---|---|

| 0 – $18,200 | Isento | Isento |

| $18,201 – $37,000 | 19c para cada $1 acima de $18,200 | 0% - 9.65% |

| $37,001 – $90,000 | $3,572 + 32.5c para cada $1 acima de $37,000 | 9.65% - 23.11% |

| $90,001 – $180,000 | $20,797 + 37c para cada $1 acima de $90,000 | 22.78% - 30.05% |

| Acima de $180,001 | $54,097 + 45c para cada $1 acima de $180,000 | 30.05% - 45% |

Os valores a cima não incluem:

– Imposto do Medicare (O Sistema de Saúde da Austrália – 2% da renda)

– Imposto de Reparação Orçamentária – 2% acima de $180,000

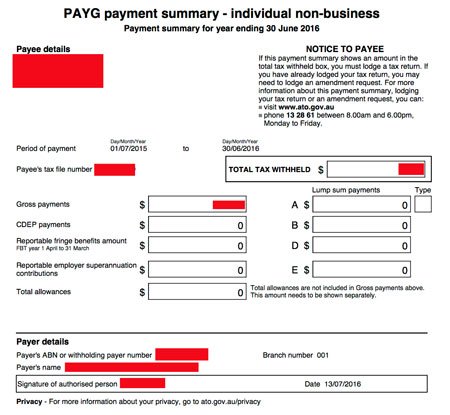

Para saber exatamente a sua renda dentro de um ano, a empresa em que uma pessoa trabalha durante o ano fiscal, deverá enviar o Payment Summary Statement ou Declaração do Resumo de Pagamento, que é o documento onde mostra todos os seus rendimentos em um ano de forma resumida. Com esse documento em mãos é possível realizar o imposto de renda da Austrália, chamado também de tax return

Esse documento é obrigatório e as empresas deverão enviá-lo aos seus funcionários até o dia 14 de Julho após o ano fiscal, ano fiscal que começa no dia 01 de Julho e termina no dia 30 de Junho do outro ano. Veja um exemplo do documento Payment Summary Statement abaixo:

Infelizmente algumas empresas, principalmente da área de hotelaria, tentam evitar pagar impostos ao governo oferecendo aos seus funcionários o pagamentos de salários em dinheiro vivo, evitando assim o vínculo empregatício com o empregado.

Este tipo de prática é ilegal, mas as vezes acontece por aqui. O dinheiro recebido em mãos não tem como ser contabilizado no TFN (Tax File Number), o que significa que teoricamente a pessoa não precisaria declarar esses valores no seu tax return. No entanto, é importante ressaltar que empresas que praticam este tipo de coisa estão praticando ilegalidade e portanto deve-se evitar trabalhar em lugares como esses.

Para fazer a declaração de imposto de renda na Austrália, a contribuinte poderá fazer através de um contador ou empresa de contabilidade, que lhe cobrará pelos serviços prestados. Outra alternativa é pelo site do governo ATO (Australian Taxation Office), que é gratuíto e fácil de se fazer.

Muitos dos contadores ou empresas de contabilidade existentes na Austrália disponibilizam sites na internet com serviços online que processam todos os detalhes do imposto de renda do seu cliente e ainda analisam esses detalhes para melhorar o valor a ser restituído no tax return.

Para quem precisa de serviços mais avançados para realizar o tax return e tentar inserir o máximo de deduções em seu processo, é recomendável que entre em contato com uma empresa de contabilidade especializada e agende uma visita com um contador.

Esse tipo de serviço custa por volta de AU$ 100 a AU$ 200 por visita. O lado positivo é que o valor gasto com contador pode ser deduzido do seu imposto de renda também, o que viabiliza e muito este tipo de serviço.

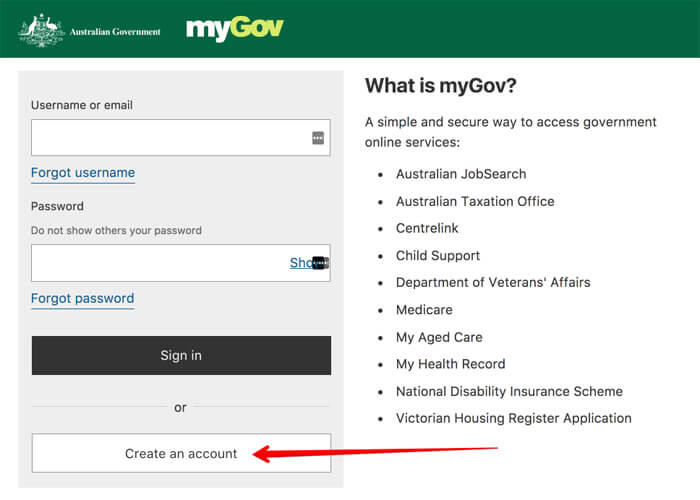

Para a maioria dos Brasileiros que estão na Austrália, estudando ou por um tempo determinado, o processo mais recomendado de realizar o tax return é pelo próprio site do governo chamado MyGov. O site é bem moderno, fácil de se usar, seguro e gratuito. Para isso.

Aliás, o processo do tax return da Austrália é bem parecido com o imposto de renda do Brasil. Nele é possível inserir os valores pagos em impostos de renda durante um ano para a restituição de uma parte deste valor. Outra coisa que é possível de fazer é dedução de imposto, conforme explicado mais abaixo.

Para iniciar o processo de tax return da Austrália, deve-se criar uma conta clicando no botão indicado na imagem acima, preencher os dados pessoais e fazer o login no sistema Dentro do sistema será necessário conectar a conta mygov com a ATO – Australian Taxation Office.

Apenas depois disso o contribuinte terá acesso ao sistema do ATO e poderá fazer o processo do tax return da Austrália de forma muito fácil e intuitiva.

No próprio sistema da ATO, é possível fazer as deduções no imposto de renda, chamado também de tax deductions, que são os reembolsos que o Governo Australiano permite realizar no caso do contribuinte ter usado seu salário para pagar custos com assuntos relacionados ao seu trabalho. Abaixo estão listados os que pode e não pode ser solicitado na dedução do tax return:

Custos com Viagem e Veículos – Vehicle and Travel Expenses

Dedução dos custos realizados para viagens e hospedagens a trabalho e as quilometragem de uso do seu carro para fins de trabalho. Exemplos: Convenções em nome da empresa, refeições e hospedagens a trabalho, viagens com carro para reuniões em filias da empresa e etc.

Existem duas formas de solicitar a restituição do valor gasto com combustível:

Cents per KM

– Dedução de AU$ 0,68 centavos por KM rodado

– Máximo de 5.000 km

– Deve-se se comprovar esses valor com registros diários

– Esse método é mais simples de fazer

Logbook

– Dedução dos custo de seu carro proporcional ao uso para fins de trabalho

– Dedução pela depreciação do valor do carro

– Dedução para os custos de óleo e combustível proporcional ao uso para fins de trabalho

– Deve-se comprovar por leitura do odômetro do carro por no mínimo 12 semanas

– Mais complexo e exige mais comprovações em papel

Poderá ser solicitado dedução dos custos das viagens de ida e volta que for feita da residência para o local fixo de trabalho, pois esta é considerada como viagem privada. Outra coisa é que se a empresa reembolsar por gastos de viagens ou de veículos, o trabalhador não poderá solicitar dedução destes custos.

Custos com Lavagem de Roupas – Clothing, Laundry and Dry-cleaning Expenses

Dedução dos custos de compra e limpeza de roupas usadas para o trabalho, roupas de proteção no trabalho e uniformes obrigatórios e não obrigatórios para uso profissional. As roupas devem de alguma forma estar ligadas ao seu trabalho ou empresa, como por exemplo terem o logo ou design da empresa que trabalha ou uniforme que identifica seu trabalho, como por exemplo roupa de chefe de cozinha.

Roupas de trabalho do dia a dia como calças jeans, camisas, polos sem logotipo da empresa, casacos, sapatos e etc não poderão ser solicitadas como dedução no seu processo de tax return.

Para a limpeza e secagem de roupas de trabalho, o cálculo é AU$ 1 pela sessão de lavagem e secagem ou AU$ 0,50 caso as lave com outras roupas pessoais. Custos de até AU$ 150 com lavagem de roupas profissionais não necessitam de recibos de comprovação. Acima deste valor é necessário comprová-los.

Custos de Home Office – Home Office Expenses

Se o trabalho requer trabalho em home office, uso de seu computador pessoal, celular, internet, impressora e etc, é possível solicitar o retorno destes custos no tax return, mas apenas para a proporção usada para o trabalho. A dedução poderá incluir:

– Custos de equipamentos abaixo de AU$ 300

– Depreciação de equipamentos acima de AU$ 300

– Custos de ligação de telefone

– Percentual dos custos de ar condicionado, luz e energia da sua casa

– Custos de móveis para trabalho em casa

– Custos de limpeza para trabalho em casa

Para esse tipo de dedução é preciso manter a lista de registros destes custos para que possa comprová-los caso a ATO solicite esTas informações. Valendo lembrar que custos como aluguel, financiamento da casa, impostos da casa e etc não podem ser incluídos como dedução de imposto de renda.

Custos com Estudos – Self-Education Expenses

Os gastos que a pessoa tiver com cursos educacionais para manter ou melhorar as habilidades profissionais ligadas ao seu trabalho atual, podem ser deduzidos no tax return.

Melhor ainda, além dos custos com a aquisição do curso, é possível incluir os custos de uso de computador, acomodação, estacionamento, livros e tudo relacionado aos estudos. O único detalhe é que o limite que restituição para este tipo de dedução é de AU$ 250.

Custos com Equipamentos – Tools, Equipment and Other Equipment

Equipamentos que tiver que ser comprado para o uso profissional também poderão ser deduzido do imposto de renda da Austrália. Se esses equipamentos foram de uso particular também, deverá ser solicitado a dedução proporcional ao uso profissional.

Os equipamentos inclusos nessa dedução podem ser, computadores, calculadoras, livros, ferramentas, capacetes, maquinários técnicos e etc. A regra para essa dedução é que equipamentos com valores acima de AU$ 300, devem ser apresentados os valores de depreciação dos mesmos.

Custos Diversos – Other Deductions

Outras deduções que podem ser solicitadas no tax return são os relacionados de forma geral a tudo que for comprado para fins profissionais. Isso inclui, gastos com livros, material digital, tax de profissionais da área da contabilidade ou contadores, taxas para manter registros ou certificados da profissão e etc.

Custos com Investimentos – Interest, Dividend and Other Investment Income Deductions

Este tipo de dedução sobre os custos de investimentos é um pouco mais complexo e em minha opinião exige o auxilio de um especialista da área contábil, já que são deduções ligadas à custos de dividendos, ações financeiras, investimentos de propriedades e etc.

Presentes e Doações – Gifts and Donations

É possível solicitar dedução no imposto de renda para presentes e doações realizados à organizações registradas no governo que oferecem o deductible gift recipients (GDRs), que são os recibos oficiais para uma doação feita no país. Para entrar na dedução, os presentes ou doações devem ser maior do que AU$ 2, sendo que deve-se ter o comprovante de doação para contribuições acima de AU$ 10.

Exceção do Imposto Medicare – Medicare Levy Exemption

O Medicare é o nome do sistema público de saúde da Austrália, algo como nosso SUS no Brasil. Para manter o sistema de saúde, todos os indivíduos residentes ou cidadãos Australianos pagam 2% de seus rendimentos ao governo.

Estes 2% são deduzidos dos salários das pessoas de forma compulsória e automática, já que este imposto é retido na fonte pagadora, ou seja, a empresa recolhe este imposto de seus funcionários e paga ao governo.

Para quem está em um visto de Estudantes ou de trabalho trabalhadores, mesmo temporário, são considerados residentes temporários na Austrália, o que significa dizer que estes estão isentos dos 2% do imposto Medicare Levy, pois se enquadram na categoria 3 da exceção do Medicare – Not entitled to Medicare benefits.

Como esses 2% foram retidos na fonte pagadora, os estudantes e trabalhadores temporários, deve reaver este valor do imposto de renda. Para isso deve-se preencher o formulário Medicare Entitlement Statement (MS015) e enviá-lo assinado ao email do governo MES@humanservices.gov.au, que terá até 6 semanas para lhe enviar o certificado Medicare Entitlement Statement, efetivando e confirmando a sua solicitação.

Com esse documento em mãos a pessoa poderá solicitar o reembolso dos 2% do Medicare no processo de tax return. DICA: Lembre-se de fazer esse processo no início de Junho para ter tempo de receber o documento Medicare Entitlement Statement.

NOTA IMPORTANTE: Vale lembrar que se a soma de todas as deduções for menor que AU$ 300, não há a necessidade de comprová-las com recibos. Entretanto, para valores acima disso, é muito importante manter todos os recibos e documentos que comprovem essas deduções, pois a ATO poderá solicitá-los no processo de tax return.

O processo de tax return da Austrália, juntamente com as deduções ou tax deductions, poderá ser realizado entre os dias 1 de Julho ao dia 31 de Outubro, e a ATO terá 2 semanas para realizar o depósito do valor a ser restituído para o contribuinte.

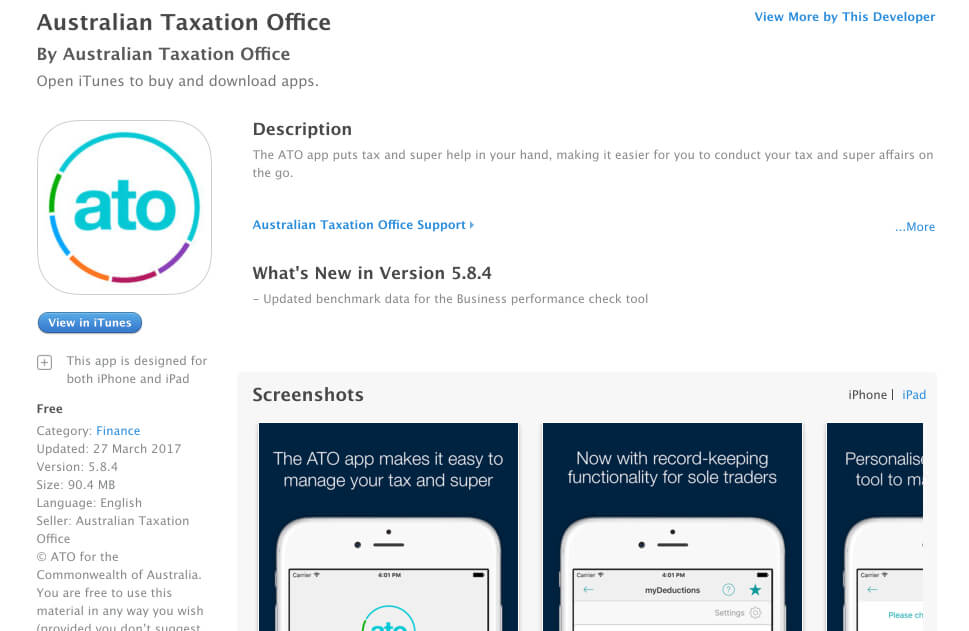

Outra dica muito boa é que a ATO disponibiliza um aplicativo para celulares Androids, iPhones e Microsoft Phones para que todo o processo de tax return, assim como as deduções, sejam feitas pelo próprio celular do contribuinte. Muito fácil e rápido.

Guarde os recibos para as deduções por 5 anos, pois a qualquer momento a ATO pode solicitar a verificação dos comprovantes das deduções solicitadas no passado e se não tiver esses recibos o reembolso deve ser devolvido ao Governo Australiano.

Para finalizar, um dado interessante é que de acordo com algumas empresas de contabilidade da Austrália, a média de reembolso no país é entre AU$ 2.300 a AU$ 2.600, o que é um bom dinheirinho para uma viagem ou um bom presente para si mesmo.

Acompanhe as nossas atualizações pelo Facebook:

https://www.facebook.com/rotadocanguru

Veja também nossas dicas pelo canal do Youtube:

https://www.youtube.com/RotadoCanguruAUS

Precisando de mais detalhes, sugestões ou outras dicas sobre este post, deixe seu comentário que responderemos com muito prazer. Conheça também nossos produtos e serviços que te ajudarão no seu sucesso na Austrália.