Este artigo explica e dá dicas de como preencher o Tax File Number Declaration ou a Declaração da Situação de Imposto de Renda, que é o documento obrigatório para quem está na Austrália iniciando um trabalho em uma empresa do país.

No post sobre como criar o seu Tax File Number – TFN, foi mencionado sobre o documento Tax File Number Declaration. Como tivemos algumas dúvidas sobre esse assunto, iremos esclarecê-las ao longo deste artigo.

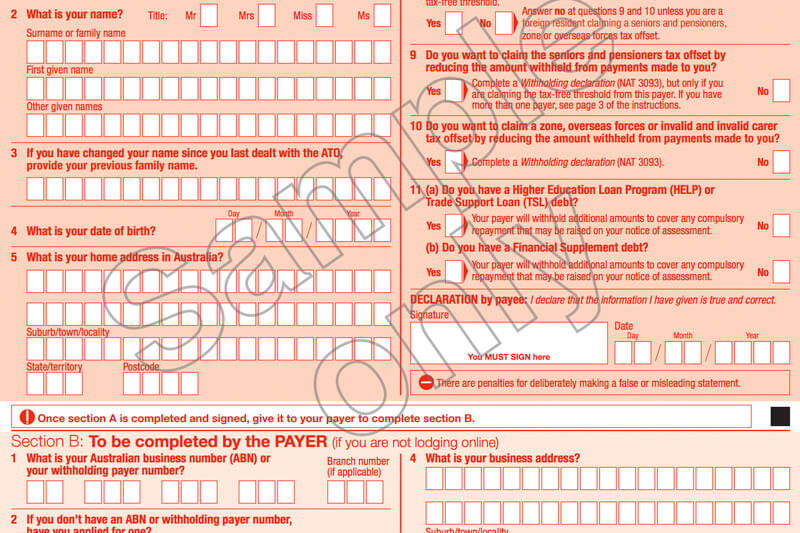

Primeiramente, é importante dizer que as informações fornecidas no Tax File Number Declaration permitem que um empregador possa calcular corretamente quanto imposto de renda deverá ser retido de seus funcionários. Esta declaração pode ser baixado pela internet, mas geralmente é entregue pelo empregador ao novo empregado em um pequeno bloco laranja como na imagem acima.

O documento em si é bem simples e vem com todas as explicações e instruções de como preenchê-lo no próprio documento. Entretanto, alguns ítens deste documento causam confusão e alguns detalhes podem fazer a diferença entre pagar mais ou menos imposto.

O TFN Declaration é dividido em 2 partes, a parte “A”, que é preenchida pelo funcionário, e a parte “B”, que é preenchida pelo empregador. É dever do empregado inserir as informações corretas na parte “A” do documento.

As dicas abaixo simulam as situações mais comum da maioria dos Brasileiros que vem para a Austrália, mas caso você tenha algum ponto não citado abaixo, envie uma mensagem que tentaremos ajudar.

Dicas Para Preencher o Tax File Number Declaration

Para o preenchimento do documento TFN Declaration você precisará:

- Escrever em letras de forma e legíveis

- Preencher o documento em caneta preta ou azul

- Usar “X” nas caixinhas de seleção

- Não usar corretor de texto

- Assinar e datar o documento

- Entregar o documento para o empregador

Seguem as dicas abaixo:

1 – What is your tax file number (TFN)?

Preencha aqui o seu TFN com 9 dígitos. Caso não o tenha, não se preocupe, pois é possível criá-lo online como descrito no post sobre Tax File Number – TFN. A única coisa é que após o cadastro online, o número só lhe será fornecido após 28 dias, quando uma carta oficial do governo lhe for enviada.

Se esse for o caso, deixe o número TFN vazio e marque um “X” na opção “Or I have made a separate application/enquiry to the ATO for a new or existing TFN.” Após receber o seu TFN, forneça-o ao empregador.

2 – What is your name?

Neste área você preencherá os seus dados pessoais. Os campos desta seção estão na seguinte ordem: Sobrenome, nome e por fim o segundo nome. Caso você não tenha o segundo nome, deixe em branco.

3 – If you have changed your name since you last dealt with the ATO, provide your previous family name

A maioria das pessoas não precisarão preencher este campo, mas ele significa que se caso a pessoa tenha mudado o nome desde a última vez que fez algum trâmite com a ATO (Australian Taxation Office – Escritório de Imposto Australiano), é necessário inserir o seu nome anterior neste campo.

4 – What is your date of birth?

Coloque neste campo a sua data de nascimento.

5 – What is your home address in Australia?

Coloque aqui o endereço completo de onde mora na Austrália. Pode ser endereço de share house (casa compartilhada) ou até mesmo de homestay (casa de família). A ordem de preenchimento é endereço, bairro, código do estado (ex.: QLD – Queensland) e o postcode com 4 dígitos, que é algo como o nosso CEP no Brasil.

6 – On what basis are you paid?

Este campo pergunta qual é a carga horária do trabalho. Geralmente as opções mais usadas são “full-time” no caso de trabalho integral, “part-time” para trabalho de meio período e “casual” para trabalhos esporádicos sem datas e horários específicos. Selecione apenas uma dessas opções.

7 – Are you an Australian resident for tax purposes?

Esta é uma das partes que mais geram dúvidas na hora do preenchimento deste documento. A 7º pergunta é sobre se você é um residente Australiano para fins de imposto de renda.

Você pode ser um residente Australiano para fins fiscais sem ser um cidadão Australiano ou Residente Permanente. Parece confuso, mas não é. Existem algumas regrinhas para identificar se você é residente permanente para fins de imposto de renda. Veja abaixo:

| Situação | Considerado Como |

|---|---|

| Saiu da Austrália temporariamente | Residente Permanente |

| Estudará na Austrália por mais de 6 meses | Residente Permanente |

| Está na Austrália com intenções de permanecer | Residente Permanente |

| Migrou para a Austrália com intenção de permanecer | Residente Permanente |

| Viajando na Austrália e trabalha em locais esporádicos | Residente Estrangeiro |

| Viajando na Austrália por menos de 6 meses | Residente Estrangeiro |

| Sai da Austrália permanetemente | Residente Estrangeiro |

De maneira geral a maioria dos Brasileiros que estão na Austrália são considerados como residente permanente, pois estão aqui para estudar por mais de 6 meses. Se esse for o seu caso, selecione a opção “Yes”. Se esse não for o seu caso, escolha “No”, e assim será considerado como residente estrangeiro. Lembrando que o governo Australiano cobra um imposto de renda maior para esse tipo de residente.

Para maiores detalhes e ajuda na identificação de sua situação para fins de imposto de renda, existe uma ficha de informação no site da ATO que dará as informações necessárias e exemplos para identificar o tipo de residente para fins de imposto.

8 – Do you want to claim the tax-free threshold from this payer?

Este também é um item que sempre causa confusão aos Brasileiros. Na Austrália, os primeiros AU$18,200 (AU$ 350 por semana) da renda anual é isenta de tributos. Esse montante é chamado de “tax-free threshold” ou montante livre de impostos.

Então, a pergunta 8 quer saber se o solicitante gostaria que a empresa em que está começando o trabalho será a responsável por cuidar de seu tax-free threshold. Para a maioria dos Brasileiros, a opção deste campo é “Yes”.

A única ressalva é que se o solicitante trabalha em mais de um lugar ao mesmo tempo, ele deverá escolher apenas uma empresa para ser a responsável pelo seu tax-free threshold, ou seja, apenas um documento TFN Declaration terá “Yes” na pergunta 8 e as outras terão “No” como resposta.

9, 10 e 11 – Demais perguntas

As perguntas 9, 10 e 11 são relacionadas à questões mais complexas como aposentadoria, invalidez, financiamento estudantil e entre outros. Ou seja, estas 3 perguntas estão bem fora das condições gerais que a grande maioria dos Brasileiros têm quando vem para a Austrália. Portanto, essas 3 perguntas devem ser respondidas com “No”.

Declaration by payee

Nesta seção é onde o solicitante deve assinar e datar o documento Tax File Number Declaration antes de entregar ao seu empregador. Vale lembrar mais uma vez que é dever do empregado inserir todas as informações corretamente, pois informações falsas podem incorrer multas pesadas.

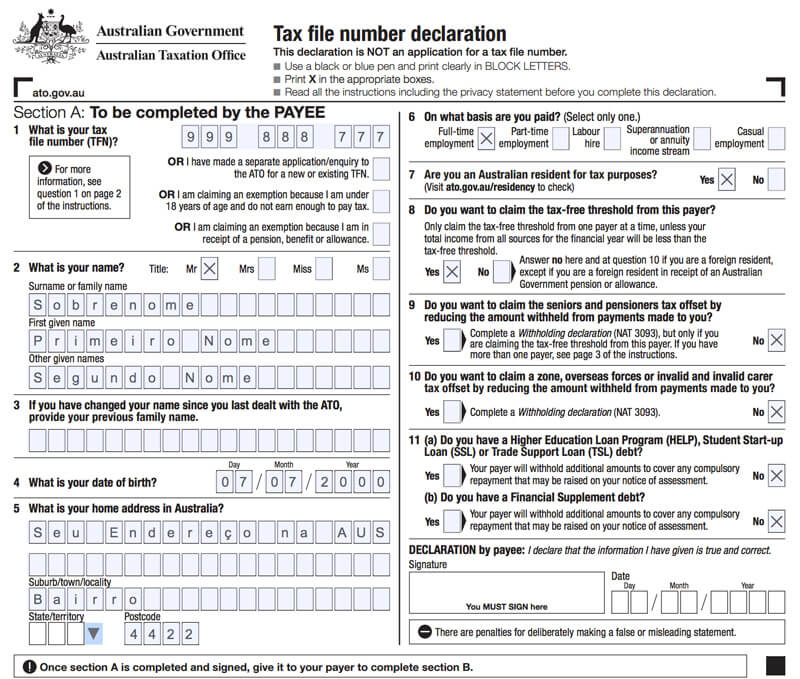

Veja abaixo como a parte A da declaração da TFN ficaria para a maioria dos casos dos Brasileiros aqui na Austrália

Para a parte B do documento, o empregador deve preencher, assinar, datar e entregar o documento para a ATO. Além disso, uma cópia deste documento fica com a empresa para que seja feito as deduções corretas de imposto de renda no honorário do novo empregado.

Acompanhe as nossas atualizações pelo Facebook:

https://www.facebook.com/rotadocanguru

Veja também nossas dicas pelo canal do Youtube:

https://www.youtube.com/RotadoCanguruAUS

Precisando de mais detalhes, sugestões ou outras dicas sobre este post, deixe seu comentário que responderemos com muito prazer. Conheça também nossos produtos e serviços que te ajudarão no seu sucesso na Austrália.